Jak bych vydělal na akciovém trhu v letech 2021 – 2051, kdyby…

Dnes si trochu započítáme. Název článku berte s rezervou. Nikdo nevíme, co nás v budoucnu na trzích čeká a minulost se nemusí opakovat. FED může hlubokým propadům zabránit. A nebo taky ne. Může být krize daleko horší, hlubší, delší. Nebo blesková s rychlým návratem cen a hyperinflací spotřebitelských cen.

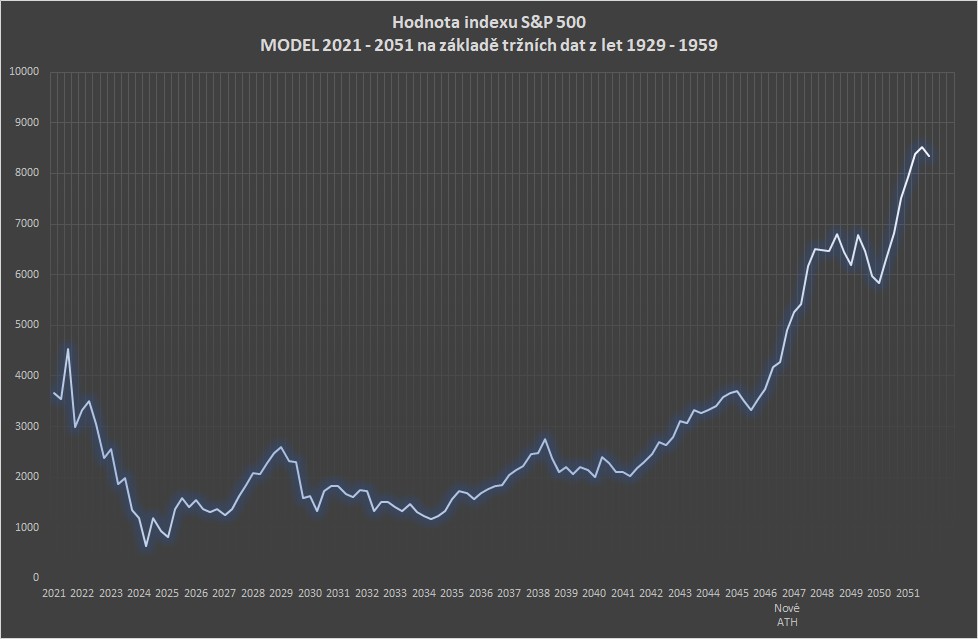

Minule jsem zde nastínil, jak by vypadal graf S&P 500, kdyby přišly na trh výprodeje, nebo by byla dlouhodobě táhnoucí se krize. Pro vytvoření grafu jsem použil data z Velké hospodářské krize z minulého století. Jedná se o obrázek v úvodu.

Také jsem si musel obhájit, co jsem vlastně tím grafem chtěl říci. Jde mi jen o vytvoření modelu, kdy se trh propadne o 90% a dále bude několik let stagnovat, nebo se pomalu zvedat, než překoná své All Time High (historické maximum).

O tom, jestli tohle nastane nebo nenastane, nemusíme spekulovat.

Každopádně, výchozí bod je únor 2021 a S&P 500 na 3 660 bodech. Investování v příkladech bude probíhat do indexového ETF IDUS, které kopíruje zmíněný index a obchoduje se za cenu 36.60. Tedy stokrát menší cenu, než ukazuje index S&P 500.

Investiční horizont je 30 let, od roku 2021 do roku 2051.

Provedeme srovnání jednorázové investice (624 tisíc CZK), pravidelné investice (6 tisíc CZK kvartálně) a investice metodami, které vyučuji v mém e-booku.

Ve všech příkladech uvažuji 1 dolar za 22 Kč.

Jak by vypadalo investování na takovém vzorku dat?

Jednorázová investice 624 000 Kč

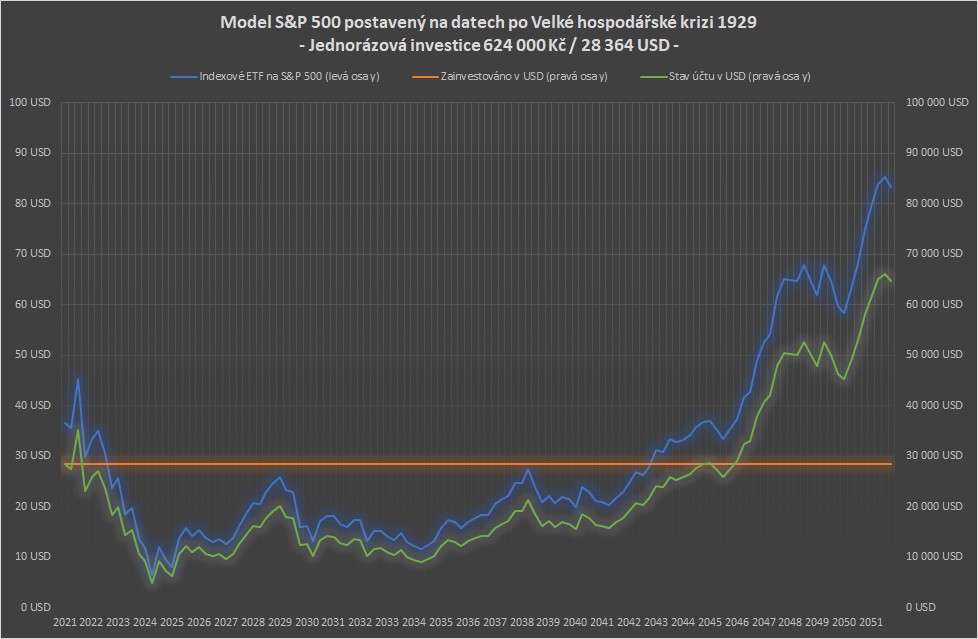

Můžeme začít jednoduše. Jednorázovou investicí. Pokud bychom zainvestovali 624 tisíc korun do tohoto akciového indexu v únoru roku 2021, museli bychom čekat dlouhých 24 let, než bychom se dostali „na své“ peníze, které jsme zainvestovali. Na podzim roku 2044 bychom měli na účtě zpátky své peníze, ale už by s největší pravděpodobností pro nás neznamenaly tolik, kolik v roce 2020. Kupní síla těchto 624 tisíc by mohla v ideálním případě vlivem inflace spadnout jen o 40%.

A kdoví, jestli bychom nepřišli o naše nervy a trpělivost s touto jednorázovou investicí. Hned v prvních letech po vstupu do obchodu se akciový trh propadá. Je krize a dostavá se k téměř 90 % tnímu propadu. Naše investice výrazně ztrácí a má hodnotu cca 63 tisíc korun…

Nemám rád jednorázové investice. Především nakupování akcií tehdy, když jsou na historických maximech.

Trh tvoří nové maximum až v roce 2046 (modrá linie v grafu níže). Až poté se naše jednorázová investice začne zhodnocovat (zelená linie).

Zde je závěr pro sledované období 30ti let 2021-2051 jednorázové investice:

| Zainvestoval bych | 624 000 Kč |

| Investované peníze by se zhodnotily na | 1 421 130 Kč |

| Absolutní zisk | 797 130 Kč |

| Zisk v procentech | 127,75 % |

| Byl bych vlastníkem | 775 akcií daného ETF |

– Jednorázová investice 624 000 Kč / 28 364 USD –

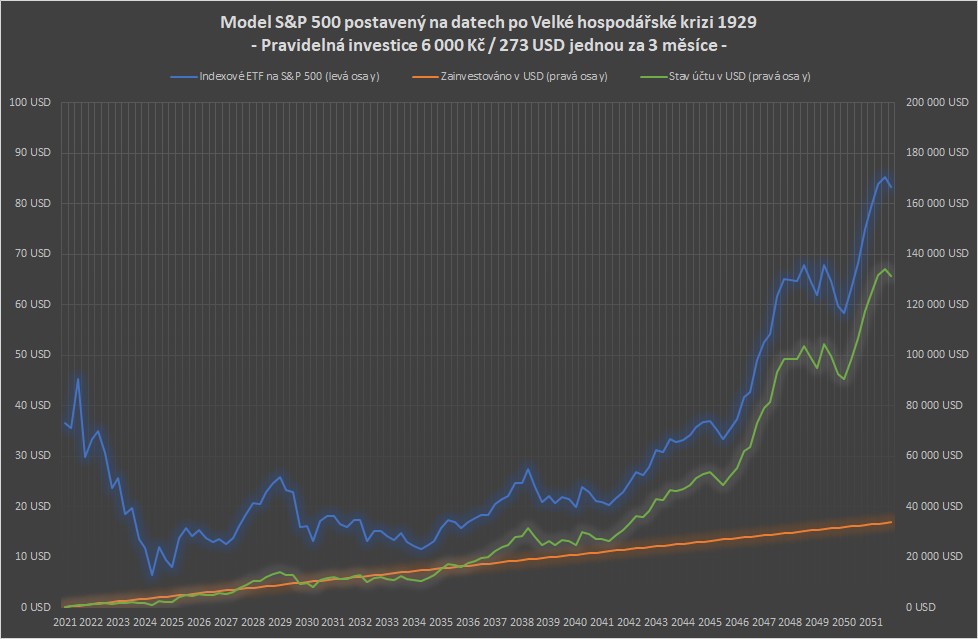

Pravidelné investování 6 000 Kč kvartálně

Dle mého názoru daleko lepší je, pokud akcie nakupujeme pravidelně a po menších částkách. Tyto částky by měly být navíc stejné. Jak by vypadal průběh a výsledek takového investování ve stejném trhu? Podívejte se na graf a tabulku níže.

Ještě předtím si ale dovolím poznámku, že 624 tisíc bychom měli zainvestováno až roce 2046, ale naše portfolio při této pravidelné metodě už by bylo v ten okamžik v zisku 158 % (u jednorázovky bychom v roce 2046 byli na kladné nule).

Za celé třicetileté období by pak tato investice vypadala takto:

| Zainvestoval bych | 744 000 Kč |

| Investované peníze by se zhodnotily na | 2 893 296 Kč |

| Absolutní zisk | 2 149 296 Kč |

| Zisk v procentech | 288,88 % |

| Byl bych vlastníkem | 1 578 akcií |

– Pravidelná investice 6 000 Kč / 273 USD jednou za 3 měsíce –

Jak můžete vidět, trh za prvních 25 let nevytvořil nové maximum, ale my nejsme výrazně ztrátoví po celou dobu našeho investování. Je to tím, že nakupujeme akcie také levněji, když trh klesal. Nakupujeme za stejnou sumu více kusů akcií a tím si snižujeme naši průměrnou nákupní cenu držených akcií. Jakmile trh začne růst, tak se naše zisky začnou výrazně zvyšovat (od roku 2035).

Časování vstupu do trhu

V mém e-booku o spoření na penzi učím i tzv. časování vstupu do trhu. Provádíme nákupy za extra peníze v okamžicích, kdy trhy tvoří hluboké dna a mají tendenci se od nich odrážet. Díky tomu jsme například nakoupili akcie 23. března, kdy byl trh nejníže. Přesně na den (no, vlastně téměř přesně na hodinu).

Příjde mi jako nesmysl vybrat například stavební spoření a tyto jediné peníze do trhu zainvestovat tehdy, pokud se nachází na All Time High.

Teď se ale podívejme zpět na náš budoucí vývoj ceny indexu S&P 500. Jelikož jde o modelový příklad, chybí mi jedna těžko odhadnutelná veličina pro to, abych vám přesně spočítal, jak by takové investování vypadalo, kdybychom aplikovali všechny metody časování vstupů, které učím v e-booku.

Extra vstupů mám celkem 7 a do výpočtů níže jsem zahrnul pouze tři, které platí pro každý trh.

Výsledky takového investování by vypadaly takto:

| Zainvestoval bych | 960 000 Kč |

| Investované peníze by se zhodnotily na | 3 753 692 Kč |

| Absolutní zisk | 2 793 692 Kč |

| Zisk v procentech | 291,01 % |

| Byl bych vlastníkem | 2 047 akcií |

Pokud bych uvažoval i inflaci (na což se ve všech příkladech na internetu tak trochu kašle) a tím pádem bych meziročně zvyšoval investované sumy (v našem případě o 3.5%), pak by výsledek za třicet let pravidelného investování byl tento:

| Zainvestoval bych | 1 522 307 Kč |

| Investované peníze by se zhodnotily na | 5 385 859 Kč |

| Absolutní zisk | 3 863 552 Kč |

| Zisk v procentech | 253,80 % |

| Byl bych vlastníkem | 2 937 akcií |

Kdybych zahrnul i další 4 vstupy, které v e-booku uvádím, byla by výsledná hodnota portfolia za třicet let pravděpodobně i více než třínásobná. Tedy okolo 16 000 000 korun.

Díky těmto metodám zainvestováváme velké peníze v okamžiky, kdy jsou trhy opravdu nízko. V tomto nastavení trhu dle mého názoru mají cenu jednorázové investice. A ne tehdy, kdy trhy tvoří nová historická maxima.

Ono to sousloví „časování trhu“ je obecně hodně hejtováno, odsuzováno. Existuje plno studií, že vstup časovat nejde. Samozřejmě, že i s mými metodami nemusíme vychytat úplná minima, ale myslím si, že před každou extra investicí (nemyslím tím pravidelné nákupy za stejnou částku) je dobré trochu přemýšlet, než bezhlavě nakupovat. Byť jde o dlouhodobou investici.

Nepravidelné investování extra peněz

Extra nakupování samozřejmě provádět nemusíme, ale často člověk nemusí vědět, co s penězi. Má nutkání je ihned někam investovat. A proto si myslím, že je fajn je investovat ve vhodný okamžik. S rozmyslem. Ne tehdy, když je trh na svém historickém vrcholu.

Někdo může napomenout, že jde o ušlý zisk, pokud vyčkáváme. Ale ono k té korekci na trhu jednou stejně dojde a aktivují se nám signály k extra nákupům. Extra příležitostem, kdy nakoupit akcie levněji.

Chcete se naučit takto investovat?

Máte dvě možnosti.

- Za prvé – Googlit a pročítat kvanta informací. Možná za rok začnete investovat nějakým způsobem.

nebo

- Za druhé – Můžete si zakoupit můj e-book, kde naleznete vše, co potřebujete vědět. Je nápsán pro naprosté začátečníky. Přečtěte si reference na Facebooku, nebo na webu. V teorii popisuji i krok za krokem, jak provádět nakupy. Zkrátka, přečtěte si něco o této elektronické knize pod odkazem níže.

A ještě jedna věc. Všechno co učím, to prezentuji v rubrice Pravidelný report výsledků. Na osobní schůzce nemám problém ukázat výpis z účtu.

Chceč si i něco o mně přečíst? Stáhni si můj příběh o mých začátcích v investování a tradingu..

***

Pokud rád čteš mé příspěvky a komentáře k tématu burzy, dej si „do lajku“ facebookovou stránku Investování pro všechny. Tak Ti neunikne ani jeden článek ode mne. Děkuji pěkně.

Podívej se na nabídku mých elektronických knih o investování a tradingu.

Podívej se na nabídku mých elektronických knih o investování a tradingu.