Výhody a nevýhody ETF

Můžeme začít tím, že když nakupujeme ETF, tak ve své podstatě šetříme náklady za nákup akcií. Kdybychom si chtěli každou akcií obsaženou v ETF nakoupit zvlášť, odvedli bychom brokerovi daleko více pěněz za transakční poplatky.

U nákupu ETF zaplatíme pouze jeden poplatek online brokerovi. Nutno však podotknout, že někteří brokeři umožňují nákup některých ETF bez poplatku. Například Degiro. Seznam takových ETF naleznete na jejich stránce.

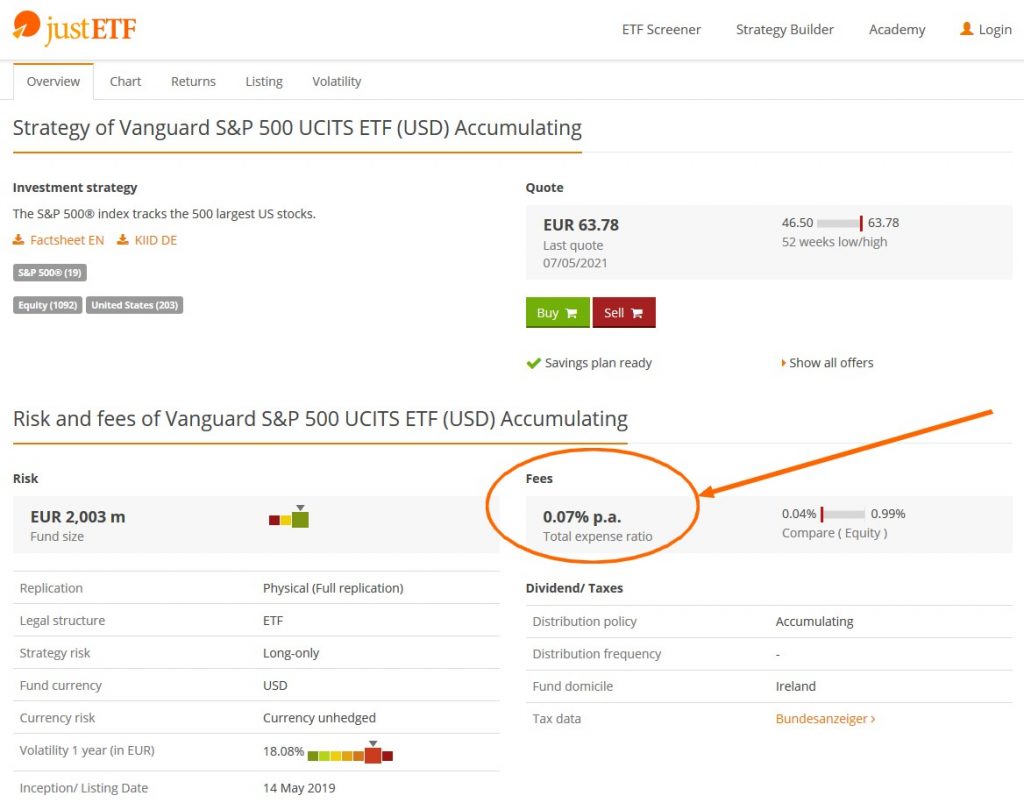

U ETF se platí provozní náklady emitentovi. V prospektu ETF hledejte Total Expense Ratio (TER). TER je vyjádřením v procentech, kolik z vaší investice budete ročně platit tomu, kdo ETF vydal. Nikoliv online brokerovi.

ETF, která pasivně sledují index, mají toto expense ratio nejnižší. Například ze zainvestovaných 10 tisíc korun zaplatíte poplatek jen 4 koruny ročně. Mazec, že?

Začínáte chápat, proč nabádám k tomu, abyste investovali sami? Jinde za tyto provozní naklady můžete z podobného objemu investice platit stovky korun. A to nemluvím o tom, kolik procent si zprostředkovatelské společnosti berou ze zisku.

Podívejme se tedy na to, jaké výhody a nevýhody ETFka skrývají. I nevýhody je možné eliminovat.

Výhody ETF

- Snadný přístup k investici celého akciového trhu, nebo naopak do různých ekonomických sektorů, průmyslových odvětví

- Nízké provozní náklady a nízké poplatky za nákup

- Nákupem ETF většinou snižujeme riziko, protože diverzifikujeme. Investujeme do více podkladových aktiv.

Nevýhody ETF

- Aktivně spravovaná ETF mají vyšší poplatky za správu

- Pokud jsou ETF zaměřené na jedno průmyslové odvětví, tak ztracíme diverzifikaci v rámci celého trhu. Ale pokud bychom chtěli nakoupit například nějakou ropnou společnost, ale nejste si úplně jistí, že firma bude uspěšná, můžete sáhnout po ETF. (např. XLE)

- U ETF může nastat problém špatné likvidity. Tedy směny akcií ETF zpět na hotovost. Nemusíte ihned najít protistranu, která si vaše akcie odkoupí. Proto se méně likvidním ETF vyhýbám!

- S předchozím bodem souvisí i tato nevýhoda. U některých ETF může být větší rozdíl mezi bid (nabídkou) a ask (poptávkou) cenou – tzv. spread. I těmto ETF se vyhýbám.

Zapamatujte si, že pro většinu individuálních investorů (což jste vy) představují ETF ideální typ aktiv, s nimiž lze vybudovat plně diverzifikované portfolio.

První ETF spatřily světlo světa v roce 1993 a od té doby jejich popularita stále jen roste. Lidé si je oblíbili právě jako levnou alternativu k podílovým fondům. Více jsem o historii ETF napsal zde.

Tak co? Mají ETF pro vás smysl? Zahrnete je do svého portfolia?

***

***

Máš jakýkoliv dotaz na svého brokera, nebo chceš pomoci se založením účtu? Přidej se do skupiny na Facebooku:

Interactive Brokers - https://www.facebook.com/groups/3066081436968059

DeGiro - https://www.facebook.com/groups/470168704825464

Trading 212 - https://www.facebook.com/groups/461483392253639

XTB - https://www.facebook.com/groups/242466764682430

Fio e-Broker - https://www.facebook.com/groups/668095940870592

LYNX Broker - https://www.facebook.com/groups/302071071962948

TastyTrade - https://www.facebook.com/groups/1683787365479097***

Chceš diskutovat s ostatními o tvých investičních plánech nebo nám něco sdělit? Přidej se sem: Akcie, Finanční trhy, Investice - Nová skupina od 31.12.2022 - https://www.facebook.com/groups/717903706577998***

Pokud rád čteš mé příspěvky a komentáře k tématu burzy, dej si „do lajku“ facebookovou stránku Investování pro všechny. Tak Ti neunikne ani jeden článek ode mne. Děkuji pěkně.